Connecteur Salesforce : Raise Partner mise sur le CRM leader du marché pour soutenir sa croissance

Editeur de la suite Smart Risk, Raise Partner est une Fintech grenobloise qui propose des solutions et applications d’aide à la décision d’investissement à destination des banques privées et industries d’actifs. Cloudity a eu l’opportunité début 2024 de développer pour Raise Partner un connecteur Salesforce dédié.

Pourquoi un tel investissement ? Pourquoi Salesforce ? Pourquoi Cloudity ? Sophie Echenim, Présidente et CEO de Raise Partner, est revenue dans le détail sur cette collaboration et sur le choix stratégique de Salesforce pour le développement d’un connecteur dédié.

Smart Risk, une aide (précieuse) à la décision d’investissement

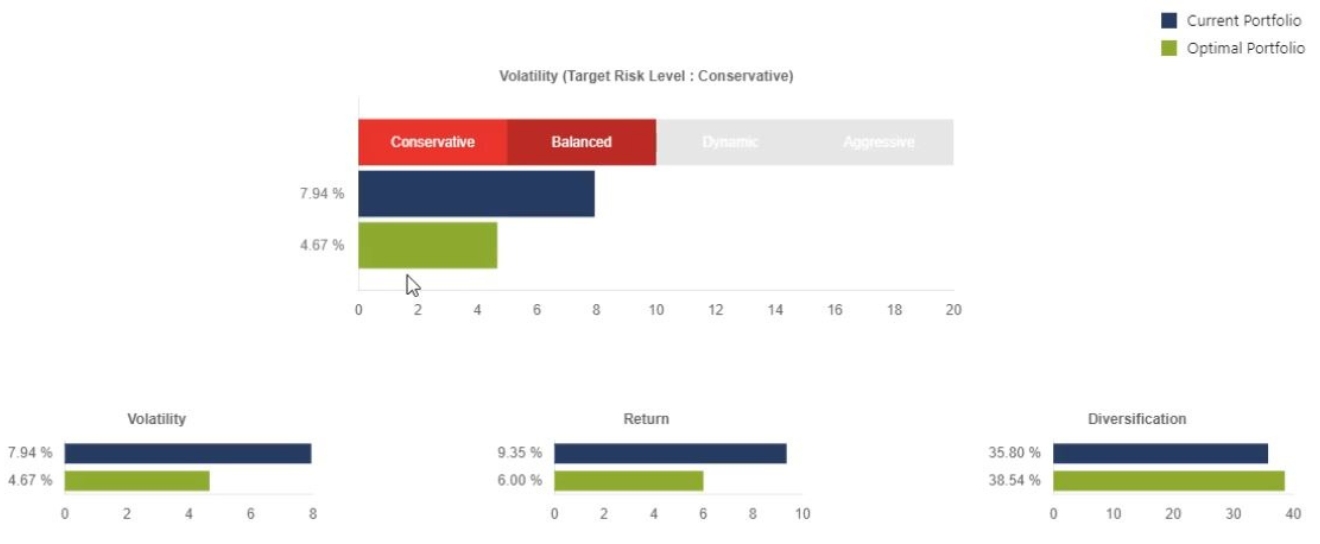

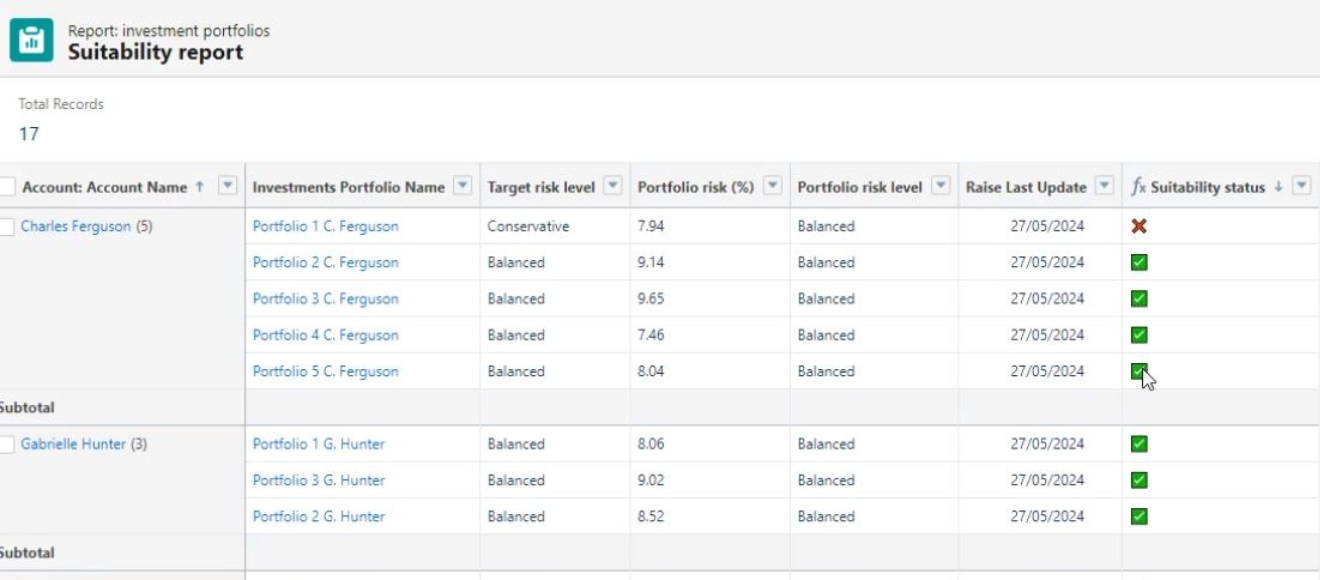

La solution Smart Risk collecte, agrège et consolide – de manière 100 % sécurisée et anonymisée – la data relative aux portefeuilles de ses utilisateurs pour générer des analyses chiffrées sur lesquelles se baser pour prendre les meilleures décisions d’investissement.

« J’ai initié un shift de stratégie il y a plusieurs années en investissant significativement pour développer notre technologie et passer d’une activité de conseil au développement d’API pour embarquer notre technologie et la rendre scalable, explique Sophie Echenim. L’objectif était de rendre accessible des modèles complexes via une interface utilisateur simple. »

« Nous proposons aujourd’hui plusieurs solutions sous forme d’API, directement intégrables à l’écosystème de solutions de nos clients. Nous avons également conçu des web apps dédiées à différents métiers, notamment à destination des conseillers travaillant au sein de banques privées, qui sont intégrées en marque blanche à leur éventail d’outils métier. Ils ont ainsi accès aux fonctionnalités de nos API à travers un parcours utilisateur simple et intuitif. »

L’objectif : collecter la donnée « brute » pour la transformer en information directement utilisable, fiable et « smart » – autrement dit, à forte valeur ajoutée.

Pourquoi développer un connecteur Salesforce dédié ?

« Notre outil serait inopérant s’il n’avait pas accès à de la donnée exploitable, précise Sophie Echenim. Or, cette donnée relative au client est généralement stockée dans un CRM (outil de gestion de la relation client). Salesforce est un des CRM leaders du marché et est en pleine croissance sur le secteur financier, sachant que de plus en plus de banques privées l’utilisent en Europe. »

« C’est pourquoi nous avons estimé qu’il serait stratégiquement intéressant de pouvoir intégrer notre solution à Salesforce, d’autant plus que les clients de Salesforce utilisent le CRM de manière très centralisée. Cela nous permet de pénétrer un nouveau marché, qu’il nous aurait été compliqué de toucher autrement, et de proposer un parcours unifié à l’utilisateur final, qui peut dès lors accéder à toutes nos fonctionnalités depuis un seul point d’entrée : le CRM qu’il utilise d’ores et déjà au quotidien. »

Un connecteur Salesforce qui ouvre donc les portes d’un nouveau pool de prospects, très conséquent, à Raise Partner. Et ce n’est que le début de l’aventure :

« Sachant qu’il s’agit d’un écosystème complexe, il est vraisemblable que nous soyons à nouveau amenés à travailler avec Cloudity pour poursuivre la configuration de nos API. Nous allons également suivre le programme d’accélération proposé par Salesforce, qui nous accompagne dans la communication et la promotion de l’outil. »

Comment créer un connecteur pour intégrer sa solution à Salesforce ?

Etape 1 - Le choix du partenaire

« Notre première préoccupation a été de trouver le bon partenaire, parce que nous ne maîtrisions pas les technologies Salesforce. Ce n’était pas dans nos objectifs de former une équipe dédiée en interne, et l’écosystème Salesforce est très particulier. Il nous semblait donc primordial de nous adresser à des experts. C’est pourquoi nous avons fait appel à Cloudity. »

« L’expertise est le premier critère que je prends en compte au moment de choisir un partenaire pour un projet stratégique, précise Sophie Echenim. J’accorde également beaucoup d’importance au feeling, et à la flexibilité. J’avais à cœur de faire appel à une entreprise à taille humaine, avec qui nous pouvions partager des enjeux communs, et proposant un véritable accompagnement. Je ne voulais pas m’adresser à une ESN qui allait se contenter de me facturer du jour/homme. J’ai senti avec Cloudity que nous avions un intérêt commun à développer ce business, et que nous étions alignés en termes d’enjeux stratégiques. »

« Nous avons d’ailleurs vu le CTO de Cloudity intervenir directement sur certains points bloquants tout au long du projet, et ce n’est pas tous les jours que l’on peut accéder à ce niveau d’expertise, ce que nous avons beaucoup apprécié. »

Etape 2 - La conception

Construire une application n’implique pas uniquement de solliciter des expertises techniques, comme le développement web. Cela exige un gros travail de conception, pour utiliser au mieux ce que Salesforce met à disposition de ses utilisateurs en termes de fonctionnalités et de possibilités. Il y a également des enjeux de sécurité à prendre en compte, d’onboarding etc., ce qui peut se révéler relativement complexe.

Etape 3 - Développement et recettage

Un projet d’une telle ampleur exige en outre que toutes les parties y consacrent du temps, en particulier pendant la phase de conception puis de développement. Les équipes ont fonctionné en mode agile pour définir les fonctionnalités du connecteur et les tester au fur et à mesure, tout au long des quatre mois qu’a duré le projet.

« Cloudity nous a accompagnés dans la conception et le développement de l’application, jusqu’à la phase de « security review », et nous sommes aujourd’hui prêts à lancer la commercialisation. »

« Tout ce qui est stocké dans Salesforce définit le profil d’investisseur du client (son degré d’aversion au risque, ses exigences de performance etc.). L’analyse de cette data nous permet d’émettre des alertes lorsque le portefeuille du client dévie de ses objectifs. Dans un second temps, nous serons en mesure de récupérer dans Salesforce les préférences du client en matière d’ESG pour lui faire des recommandations d’investissement en fonction. »

« Si les algorithmes mathématiques que nous avons développés sont complexes, nos applications sont quant à elles intuitives et très simples à utiliser, afin de guider au mieux la décision d’investissement. Nous travaillons exclusivement en B2B, et notre solution n’a en aucun cas vocation à « remplacer » qui que ce soit ou à automatiser la décision. Notre objectif est d’équiper les humains, et de donner aux professionnels experts de ces sujets les données et les analyses les plus qualitatives possibles pour leur permettre de prendre des décisions avisées. »

Miser sur une équipe projet dédiée

« Le projet avec Cloudity s’est très bien déroulé. Je mesure toujours le succès d’une collaboration à la manière dont on arrive à travailler ensemble, et j’ai véritablement eu l’impression de travailler avec des collègues plutôt qu’avec des fournisseurs. C’était très collaboratif, les équipes chez Cloudity étaient réactives, efficaces et sympathiques de surcroît. »

« Nous avons également apprécié de pouvoir travailler avec un chef de projet dédié, qui nous proposait des temps d’échange à chaque étape du projet, tout en ayant la possibilité de communiquer avec les développeurs et l’architecte lorsque c’était nécessaire. »

Un connecteur Salesforce pour répondre aux enjeux clés du secteur financier

Le secteur de la finance a beaucoup évolué au cours de ces dernières années en matière de règlementation. Les différents acteurs de cette industrie se voient donc obligés d’intégrer de nouveaux paramètres pour accompagner au mieux leurs clients dans leurs décisions d’investissement. Sophie Echenim est revenue sur trois enjeux clés aujourd’hui incontournables pour le secteur.

1. Personnaliser le conseil financier

« Un des premiers enjeux auxquels nos clients font face aujourd’hui est la personnalisation du conseil financier. Les banques privées sont aujourd’hui mal équipées pour bien conseiller leurs clients en matière d’investissement. Or, avec notre technologie, nous leur permettons de passer d’un modèle où leur activité de conseil n’est plus centrée sur les produits qu’elles ont à vendre, mais sur les besoins de leurs clients, ce qui permet de (re)tisser une relation de confiance. »

« Le point de départ est donc le client, son patrimoine, ses besoins, ses valeurs. Ce n’est qu’ensuite que nous faisons des préconisations sur le produit financier le plus adapté, au lieu de partir du produit que l’on souhaite « pousser » à ce moment-là, en le proposant à n’importe quel client. »

Il s’agit d’un changement de paradigme profond qui s’impose aujourd’hui dans toute l’industrie. L’objectif de Raise Partner est donc de pouvoir accompagner au mieux ses clients dans cette évolution. « Avec une solution comme Smart Risk, nous permettons plus de transparence et de proactivité dans le conseil – autrement dit, ne pas attendre un appel du client, mais le contacter pour lui conseiller le bon investissement, sur le bon produit, au bon moment. »

2. Mieux prendre en compte les préférences ESG du client

« On constate également l’émergence, depuis plusieurs années, des enjeux extra-financiers, confirme Sophie Echenim. Les profils des clients des entreprises que nous accompagnons évoluent : ils sont de plus en plus jeunes, ils veulent connaître l’impact de leurs investissements. Il faut donc prendre en compte les critères ESG (environnementaux, sociaux et de gouvernance), qui ne sont rattachés ni au risque ni à la performance. »

Il est en effet essentiel aujourd’hui de pouvoir intégrer ces critères, sachant qu’il s’agit désormais d’un enjeu réglementaire. L’union Européenne avait déjà légiféré en 2017 avec l’introduction de la NFRD – Non Financial Reporting Directive – qui oblige les entreprises de plus de 500 salariés ayant leur siège dans un des pays de l’UE à réaliser un reporting extra-financier pour suivre et publier les retombées de leurs investissements sur les volets environnementaux, sociaux et de gouvernance.

Avec la CSRD (Corporate Sustainability Reporting Directive) introduite en 2024, et qui remplace la NFRD, l’UE impose aux grandes entreprises (cotées de plus de 500 employés et déjà soumises à la NFRD) de réaliser un suivi plus exigeant de leurs performances ESG.

Cette obligation doit s’étendre aux grandes entreprises non cotées en 2025, puis aux PME cotées dès 2026 et aux entreprises affichant au moins un des critères suivants : plus de 250 salariés, un bilan supérieur à 25 millions d’euros ou un chiffre d’affaires dépassant les 50 millions d’euros. La CSRD vise notamment à :

- Uniformiser les rapports ESG à l’échelle européenne pour pouvoir les comparer plus facilement ;

- Sensibiliser les entreprises aux risques liés au réchauffement climatique ;

- Augmenter le nombre d’entreprises concernées par ces directives ;

- Collecter des informations plus fiables, précises et complètes.

« D’où l’importance d’intégrer cette notion dans le conseil, confirme Sophie Echenim. Il est obligatoire de connaître aujourd’hui le profil du client, ses préférences, ce à quoi il est sensibilisé, et de protéger toutes les données qui le concernent, pour pouvoir lui faire des propositions d’investissement alignées sur ses valeurs. »

3. Exploiter de la data fiable et smart

Ce qui amène au troisième enjeu clé auquel le secteur de la finance est aujourd’hui confronté : celui de la Data.

« Aujourd’hui, tous les modèles d’aide au conseil ou d’aide à la décision se basent sur des données de plus en plus riches mais pas toujours très structurées. La capacité à analyser, agréger et consolider ces données pour en faire de la « smart data », directement utilisable, est un troisième enjeu essentiel pour tous les acteurs de la finance aujourd’hui, » confirme Sophie Echenim.

Développement d’un connecteur Salesforce : les 2 conseils de Sophie Echenim

Vous êtes un éditeur de logiciels et souhaitez soutenir votre croissance en ciblant les prospects de l’écosystème Salesforce ? Découvrez les conseils de Sophie Echenim et ce qu’elle a retenu de sa collaboration avec Cloudity :

« Mon premier conseil est de travailler avec des experts du secteur, et de ne pas partir du principe qu’on « arrivera à se débrouiller ». Il est essentiel à mes yeux de travailler avec des personnes dotées d’une connaissance approfondie de l’écosystème Salesforce. Il faut donc faire le choix d’investir et de faire confiance à un partenaire, qui va nous apporter de la crédibilité. »

« Ensuite, je conseillerais de commencer par un MVP (minimum viable product) restreint, et ne pas partir directement sur six mois de développement. Au contraire, développez une première application et testez le marché le plus rapidement possible, pour bien comprendre comment réussir votre go-to-market sur Salesforce. »

A propos de Sophie Echenim & Raise Partner

Raise Partner est une Fintech grenobloise avec plus de 20 ans d’innovation derrière elle, qui a développé des modèles mathématiques pour fournir un outil d’aide à la décision d’investissement aux gérants de portefeuilles financiers, aux banques privées etc. La solution permet à ces différents acteurs de conseiller leurs clients sur les investissements à réaliser, la gestion du risque, leurs préférences ESG etc.

Initialement chercheuse, Sophie Echenim a rejoint l’équipe Raise Partner au tout début de l’aventure : « Je suis à la tête de Raise Partner depuis 2016 mais j’ai rejoint l’entreprise en 2002, au lancement du projet. J’ai un profil scientifique sachant que j’ai démarré mon parcours dans la R&D, puis je me suis intéressée aux cas d’usage de notre technologie. C’est à ce moment-là que l’on m’a proposé de prendre la direction de l’entreprise. »

A propos de Cloudity

Cloudity, pure player Salesforce – CRM leader du marché – et expert en consulting et en implémentation, accompagne ses clients partout dans le monde dans leur intégration des technologies Salesforce. Vous avez un projet de développement sur Salesforce ? Et si on en parlait ?

Partager sur :